Delårsrapport 1 januari – 30 september 2025

Förbättrat rörelseresultat i ett fortsatt utmanande marknadsläge

1 juli - 30 september

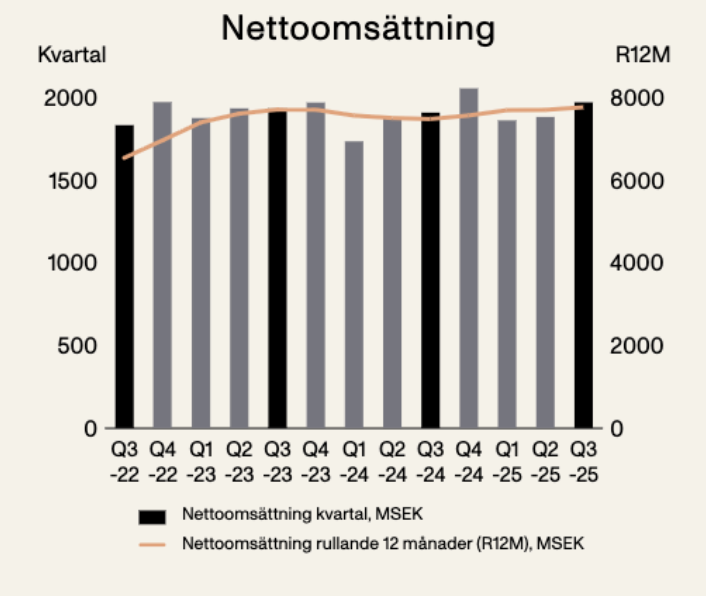

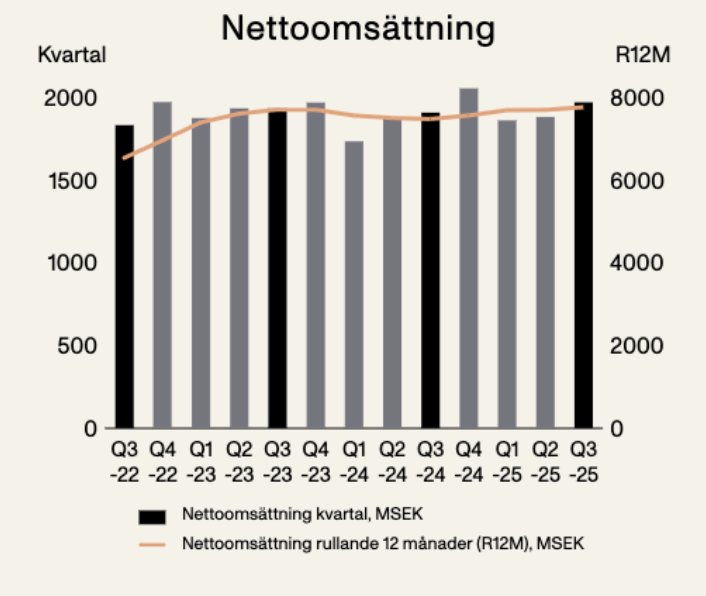

- Nettoomsättningen uppgick till 1 972 (1 910) MSEK, vilket motsvarar en ökning om 3,3 %. Justerat för valutakursförändringar ökade nettoomsättningen med 7,9 %, drivet av förvärv.

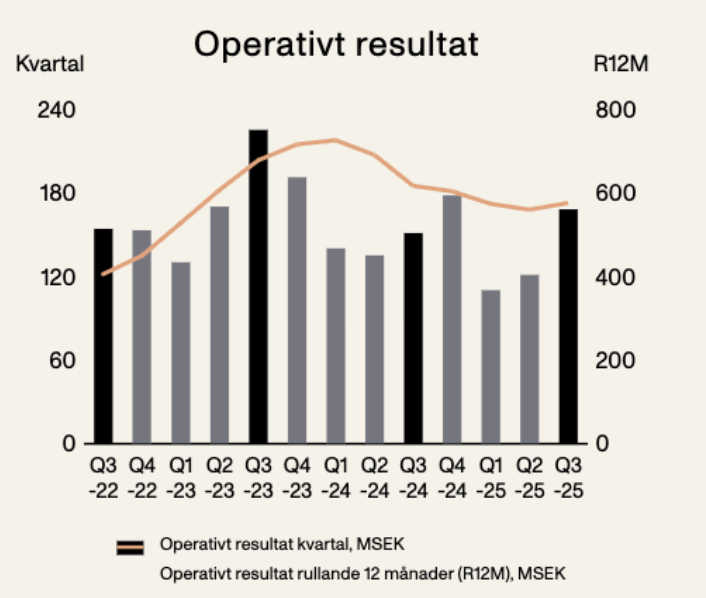

- Det operativa resultatet uppgick till 168 (151) MSEK och förbättrades under kvartalet med drygt 10 %, trots ett fortsatt utmanande marknadsläge.

- Resultat per aktie hänförligt till moderbolagets aktieägare uppgick till 2,23 (-0,04) SEK.

- BioPak Group förvärvade australienbaserade ByGreen under kvartalet, i syfte att stärka erbjudandet inom hållbara engångsprodukter.

- Styrelsen har fastställt nya koncernmål inför 2026, med reviderad tillväxt- och utdelningsnivå samt breddade hållbarhetsmål.

| Nyckeltal MSEK | 3 mån jul-sep 2025 | 3 mån jul-sep 2024 | 9 mån jan-sep 2025 | 9 mån jan-sep 2024 | 12 mån okt-sep 2024/25 | 12 mån jan-dec 2024 |

| Nettoomsättning | 1 972 | 1 910 | 5 720 | 5 521 | 7 777 | 7 578 |

| Organisk tillväxt | -0,5 % | -5,0 % | -0,6 % | -6,4 % | -0,2 % | -4,9 % |

| Operativt resultat1) | 168 | 151 | 398 | 426 | 576 | 604 |

| Operativ rörelsemarginal1) | 8,5 % | 7,9 % | 7,0 % | 7,7 % | 7,4 % | 8,0 % |

| Rörelseresultat, EBIT | 151 | 10 | 344 | 249 | 508 | 412 |

| EBIT marginal | 7,7 % | 0,5 % | 6,0 % | 4,5 % | 6,5 % | 5,4 % |

| Resultat efter finansiella poster | 138 | -2 | 304 | 206 | 453 | 355 |

| Resultat efter skatt | 112 | 3 | 237 | 171 | 344 | 278 |

| Resultat per aktie hänförligt till moderbolagets aktieägare | 2,23 | -0,04 | 4,83 | 3,34 | 6,96 | 5,48 |

| Justerat resultat per aktie hänförligt till moderbolagets aktieägare | 2,23 | 2,08 | 4,83 | 5,46 | 6,96 | 7,56 |

| Avkastning sysselsatt kapital, exkl. goodwill | 23,8 % | 25,4 % | 23,8 % | 25,4 % | 23,8 % | 24,8 % |

1) För avstämning av alternativa nyckeltal, definition av nyckeltal och ordlista, se sidorna 28-29.

Vd-ord

Trots ett fortsatt utmanande marknadsläge förbättrades Duni Groups operativa resultat med drygt 10 % under det tredje kvartalet. Tidigare genomförda förvärv, effektiviseringar samt en god kostnadskontroll bidrog till den positiva utvecklingen.

Under det tredje kvartalet ökade koncernens nettoomsättning med 62 MSEK till 1 972 (1 910) MSEK, jämfört med samma period föregående år. I fasta valutakurser motsvarade det en ökning på 7,9 %. Det operativa resultatet förbättrades med drygt 10 % till 168 (151) MSEK, främst drivet av ökad kostnadseffektivitet i den operativa verksamheten samt bidrag från förvärvade bolag. Även genomförda besparingsinitiativ inom försäljningsledet börjar nu få genomslag och förväntas nå full effekt under det fjärde kvartalet.

Efterfrågan på den europeiska hotell- och restaurangmarknaden är fortsatt svag och har inte fullt ut återhämtat sig efter pandemin. I Tyskland, vår största marknad, minskade till exempel den inflationsrensade restaurangomsättningen med 3,5 % enligt den senast tillgängliga statistiken. Vi ser få nyetableringar och ett ökat antal konkurser vilket bland annat genererat en ökad prispress i våra produktkategorier. Som en följd av den svaga återhämtningen har man i Tyskland lagt ett förslag om en permanent sänkt restaurangmoms, från 19 % till 7 %, att börja gälla den 1 januari 2026.

Dining Solutions: Tillväxt genom förvärv och effektiviseringar

Nettoomsättningen för Dining Solutions ökade med 119 MSEK och uppgick till 1 221 (1 102) MSEK. I fasta växelkurser motsvarade det en försäljningsökning på 13,4 %. Det operativa resultatet förbättrades till 140 (125) MSEK, tack vare förbättrad effektivitet och god kostnadskontroll. Tidigare gjorda förvärv bidrog positivt - både till den ökade nettoomsättningen och till det operativa resultatet. Trots fortsatt intensiv konkurrens har flera större kontrakt säkrats under kvartalet, vilket bekräftar styrkan i vårt erbjudande av kostnadseffektiva och hållbara lösningar. Försäljningen till restaurangsektorn i Tyskland fortsatte att öka för tredje kvartalet i rad, i kontrast till den övergripande marknadsbilden.

Food Packaging Solutions: Stabilisering i Europa och fortsatt omställning

Nettoomsättningen i kvartalet minskade med 57 MSEK och uppgick till 751 (808) MSEK. I fasta växelkurser motsvarade det en försäljningökning på 0,3 %. I Europa syntes tecken på stabilisering. Utvecklingen varierade dock inom sortimentet, där Duniform® presterade väsentligt starkare än övriga delar. Det operativa resultatet uppgick till 27 (27) MSEK, i linje med föregående år. Under kvartalet genomförde BioPak Group ett förvärv av det australienbaserade bolaget ByGreen, i syfte att stärka portföljen av hållbara engångsprodukter.

Framåt mot 2030: uppdaterade företagsmål för lönsam och hållbar tillväxt

Vi är nu halvvägs genom vårt Decade of Action – en resa där vi målmedvetet bygger ett starkare, mer hållbart och lönsamt företag. Företagsmålen som lett oss fram till 2025 kommer nu att uppdateras, i linje med styrelsens beslut, för att tydligare spegla vår strategiska riktning framåt.

Våra tre finansiella mål justeras för att bättre länka med vår strategi och affärsmodell. Tillväxtmålet höjs till 6 % från tidigare 5 % och omfattar både organisk utveckling och förvärv. Inriktningen är att omkring hälften av den årliga försäljningstillväxten ska vara organisk. Utdelningsmålet höjs från >40 % till >50 % av resultat efter skatt, medan målet om >10 % operativ rörelsemarginal kvarstår.

Hållbarhetsmålen breddas och förankras tydligare i strategin. Vi behåller våra långsiktiga ambitioner om cirkularitet och nettonollutsläpp (till exempel Scope 1 & 2: -57 % till 2030) men med ett justerat mål för cirkularitet (90 % cirkulära insatsvaror). Vi adderar även mål för leverantörsansvar (100 % signering av uppförandekod) samt arbetsmiljö (<10 Loss Time Incidents ”LTI”/1000 anställda).

Målen träder i kraft från och med januari 2026.

Positionerade för återhämtning

Efter pandemin förutsåg vi och många andra en snabbare återhämtning än den vi nu sett. Samtidigt har det svagare marknadsläget skapat ett mer gynnsamt klimat för förvärv, omstruktureringar och effektivisering. En möjlighet vi tagit vara på. I dag är vi väl rustade för att möta våra uppdaterade mål för 2030.

Robert Dackeskog,

Vd och koncernchef,

Duni Group

Kontaktinformation

För ytterligare information, vänligen kontakta:

Magnus Carlsson, EVP Finance/CFO, +46 40-10 62 00, [email protected]

Amanda Larsson, Head of Communications, +46 76-608 33 08, [email protected]

Duni AB (publ) Box 237

201 22 Malmö

Telefon: 040-10 62 00 www.dunigroup.se

Organisationsnummer: 556536-7488